Auteurs des articles : Romane Barbier, Chloé Buewaert, Alexandre Simon, Johanne Charbonnier, Charlotte Templé, Yohann Derbyshire. Thibault Roulleaux Dugage

________________

Le Diagnostic de Performance Énergétique (DPE) : un élément clé à regarder lors d’un achat immobilier

Le diagnostic de performance énergétique (DPE) a pour objet d’informer l’acquéreur ou le locataire sur la « valeur verte » d’un logement, d’estimer ses charges énergétiques et de recommander des travaux à réaliser pour l’améliorer. Il est obligatoire depuis 2007. La Loi climat du 22 août 2021[1] en a considérablement accru sa valeur et sa portée.

Il est désormais nécessaire pour les nouveaux acquéreurs de s’intéresser pleinement à ce diagnostic car il pourra avoir des impacts à long terme sur leur capacité de jouissance d’un bien immobilier.

Le DPE comporte désormais 2 volets :

- Le premier destiné à mesurer la performance énergétique du logement (autrement dit la consommation d’énergie en KWH par m² et par an) ;

- Et le second, nouveau, qui met en évidence les émissions de gaz à effet de serre induites (exprimées en Kg de CO² par m² et par an).

Sa lecture est facilitée par 2 étiquettes (l’étiquette « énergie » et l’étiquette « climat ») comportant chacune 7 classes de A à G (A correspondant à la meilleure performance et G à la plus mauvaise).

Par ailleurs, la méthode de calcul du nouveau DPE sera désormais basée sur des critères objectifs et non plus sur facture, méthode considérée comme imparfaite car dépendante du mode de vie des ménages.

En cas de vente d’une maison affichant un DPE F ou G, il est désormais obligatoire de produire un audit énergétique indiquant les travaux nécessaires pour atteindre un niveau B ainsi que le coût des travaux, les aides pour les financer et les impacts sur les factures d’énergie. Cette obligation sera élargie aux logements E et D à compter de 2025 et 2034.

Pour les contrats de location conclus, renouvelés ou tacitement reconduits à compter du 25 août 2022 les loyers des logements classés G et F ne pourront pas excéder le dernier loyer appliqué au précédent locataire ; ils ne pourront pas non plus être réévalués ou augmentés, même s’ils sont manifestement sous-évalués. Ces interdictions sont également applicables à la location meublée à usage de résidence principale.

Les logements classés G seront interdits à la location à partir de 2025, ceux classés F en 2028 et E 2034.

Il est donc nécessaire d’envisager dès aujourd’hui un audit énergétique des logements concernés et d’initier, le cas échéant, les travaux de mise aux normes (isolation, système de chauffage, ventilation, type de fenêtres, etc.)

Si le logement loué ne respecte pas le seuil minimum de performance énergétique, le juge pourra imposer des sanctions telles que d’effectuer les travaux nécessaires, réduire le loyer, voire le paiement de dommages et intérêts au profit du locataire.

Les annonces immobilières, même celles entre particuliers, doivent désormais obligatoirement mentionner le classement du bien par le DPE, sous peine d’amende. Il est également obligatoire d’afficher dans l’annonce une estimation de la facture annuelle d’énergie.

Pour les futurs investisseurs, il s’agit d’un critère essentiel à prendre en compte dans la négociation du prix dans la mesure où les travaux de rénovation qui s’imposeront rapidement entraineront fatalement une diminution de la rentabilité locative.

[1] Loi n° 2021-1104 du 22 août 2021 portant lutte contre le dérèglement climatique et renforcement de la résilience face à ses effets, dite « Loi Climat »

Chamboulement dans le mix énergétique mondial : cap sur le gaz liquéfié

Le 26 février 2022, Vladimir Poutine ordonna à son armée d’envahir l’Ukraine. Cette attaque qui dure aujourd’hui depuis plus d’un mois renverse les relations entre les pays européens et la Russie. Le vieux continent est pris en étau entre dépendance énergétique Russe et sa volonté de sanctionner les actes du Kremlin. Aujourd’hui, la Russie est le 3ème plus grand exportateur de pétrole au monde et représente près de 15% de la production mondiale (2021). La complexité de la situation pour l’Europe provient de son hyper-dépendance à l’énergie russe : 40% de son gaz et 25% de son pétrole. Alors que l’Europe recherche activement des stratégies pour réduire sa dépendance énergétique vis-à-vis de la Russie, il est peu probable que nous assistions à une interdiction totale des importations.

A court et moyen terme, l’importation de gaz naturel liquéfié (GNL) est une nécessité pour sauver l’Europe d’une crise énergétique majeure.

Le GNL est un liquide incolore et inodore qui contient 85 à 95 % de méthane avec des traces d’éthane, de propane, de butane et d’azote. Le gaz naturel liquéfié est fabriqué en refroidissant le gaz naturel à -162°C. Sa transformation de l’état gazeux à l’état liquide permet de faire diminuer son volume, jusqu’à 600 fois plus petit. Ainsi, son transport est son stockage vers les pays ne disposant pas assez de réserves de gaz est facilité. Alors que l’Europe avait déjà reconnu le GNL comme énergie de transition dans sa nouvelle taxonomie, sa volonté d’indépendance énergétique dans ce contexte de guerre devrait stimuler davantage ses besoins en GNL depuis d’autres pays producteurs comme les Etats-Unis. Cette méthode est à l’heure actuelle la plus rapide pour permettre au vieux continent d’organiser la fin de sa dépendance aux pipelines russes et d’atteindre son objectif de réduction par deux tiers d’importation de gaz naturel russe d’ici 2023.

Cependant, l’importation de GNL nécessite des investissements coûteux comme l’achat de navires spécialisés et des infrastructures associées. De nombreux pays européens dont l’Allemagne, pour qui 45% de son gaz provient de Russie, ont déjà annoncés des investissements dans des navires FSRU – navires de stockage de gaz naturel liquéfié (GNL) dotés d’une usine de regazéification embarquée capable de ramener le GNL à l’état gazeux et de l’injecter directement dans le réseau gazier.

Le président américain Joe Biden a imposé une interdiction immédiate des importations de pétrole et autres produits énergétiques russes et a promis d’aider l’Europe à travers un pacte d’intérêts communs. Celui-ci comporte trois étapes : la première étant l’exportation de davantage de GNL, le second étant l’expansion du marché de gaz américain et enfin accompagner l’Europe dans sa transition énergétique. Toutefois, beaucoup d’analystes restent sceptiques : les Etats-Unis n’exportent actuellement que 22 Mds m3 de GNL par an vers l’Europe alors que la Russie exporte 155 Mds m3 de gaz. De plus, les infrastructures terrestres de gazéification se trouvent essentiellement au Sud du continent, complexifiant davantage l’acheminement du GNL au Nord là où les besoins sont essentiels.

En tout état de cause, l’énergie restera un sujet d’incertitude majeur pour l’Europe qui pourrait peser sur sa croissance économique et sur la confiance des ménages. Le prix du gaz naturel européen s’est apprécié de plus de 50% depuis le début de l’année, et a connu un pic de progression à +222% avant de retomber brutalement. Le cours actuel est d’environ 110 € par Mégawatt-heure.

Ethereum 2.0 devrait arriver : De Proof of Work à Proof of Stake

Aujourd’hui deuxième capitalisation mondiale dans le monde des cryptos monnaies, l’Ethereum devrait bientôt connaître des changements majeurs afin de s’adapter et devenir compétitive. La cryptomonnaie a été lancée par Vitalik Buterin en 2013 et vient challenger le Bitcoin. En premier lieu, grâce à sa capacité d’offrir une Blockchain compétitive où les transactions sont plus rapides, et notamment la capacité de faire des Smart Contract, c’est-à-dire rajouter dans la Blockchain la capacité de faire des conditions dans le cadre de transaction.

Aujourd’hui, cette crypto monnaie comme de nombreuses autres rencontrent des problématiques importantes liées aux coûts et à la vitesse de transaction. Elle est donc victime de son succès et ne peut pas suivre les demandes croissantes d’utilisation de leur Blockchain.

Le projet Ethereum 2.0 entend via le lancement d’une nouvelle version de sa blockchain sortir du Proof of Work (le système de minage classique, lancé initialement par le Bitcoin : chaque mineur est en compétition afin de valider un nouveau bloc et remporter de nouveaux ETH) au Proof of Stake. Cette nouvelle méthode entend répondre aux conditions suivantes : un système décentralisé, un système évolutif (donner la capacité à un nombre croissant de transaction) et un protocole sécuritaire solide face aux bugs et attaques potentielles. Cette nouvelle méthode de la Blockchain offre donc la possibilité de bloquer (“Staker”) ses Ethereum en contrepartie d’une rémunération fixe, variable dans le temps. Ce système de blocage permettra de sécuriser le réseau et de lui permettre de réaliser des transactions. Ces dernières permettront d’offrir un système de transaction moins onéreux, rapide et donc moins énergivore aussi sur le plan écologique.

Les détenteurs actuels d’Ethereum peuvent déjà les “staker”, et donc tendre à la transformation de leur crypto monnaie liquide en une version 2.0, qui sera bloquée jusqu’à la sortie de cette mise à jour, actuellement indéfinie. Ils recevront en contrepartie une rémunération pendant cette période. ll faudra surement attendre 2023 pour voir les Ethereum déjà stakés être déblocables. Ce n’est pas sans risque, car cette opération se voit plus longue que prévue, engendrant une obligation pour son détenteur d’être exposé pendant toute la période de développement à la crypto monnaie, sans capacité de vente. D’autres problématiques sont à entrevoir dans ce mécanisme de Proof of Stake, et notamment la confiance à la chaîne à laquelle ils appartiennent.

Aujourd’hui, malgré les nouveaux entrants compétitifs sur la scène cryptomonnaie, l’Ethereum reste un acteur majeur. 90% des projets d’applications décentralisées via des structures appelées DAO (Decentralized Application Organization) utilisent actuellement cette blockchain pour lancer des nouveaux projets notamment avec l’ascension des NFT.

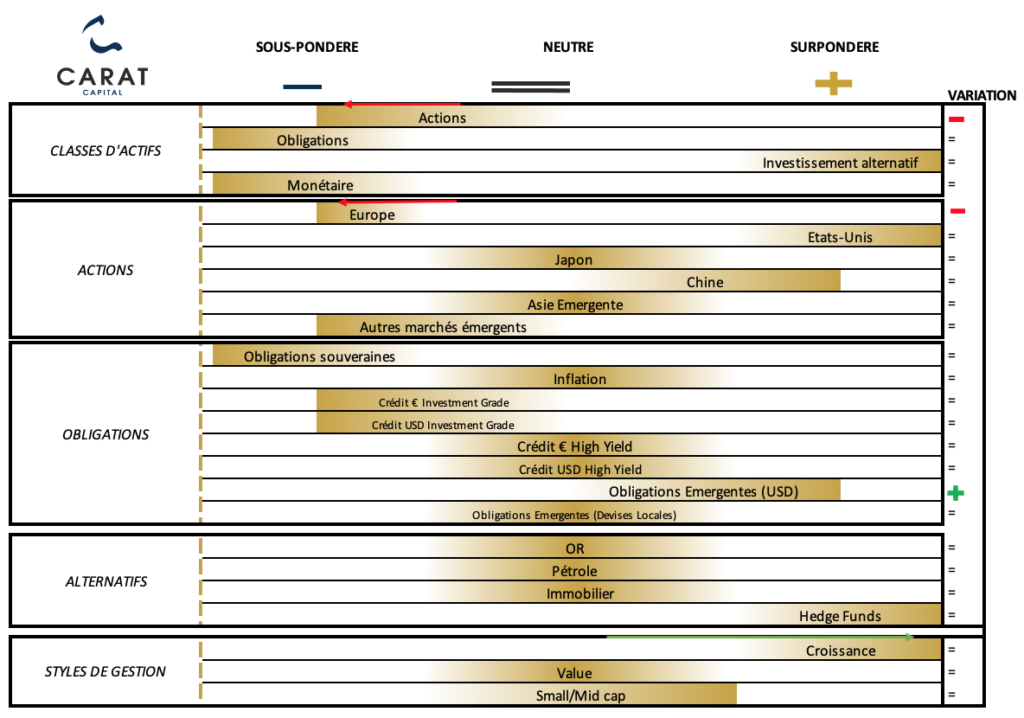

Convictions de Carat Capital pour le T2 2022

A la fin du dernier trimestre 2021, nous avions prévu que l’année 2022 serait marquée par le retour de la volatilité. En ce début d’année, nous considérions les marchés européens comme trop cycliques et moins défensifs. En ce sens, nous avons privilégié les actions américaines en faisant attention aux compartiments les plus chers de ce marché. Sur les marchés obligataires, nous étions extrêmement prudents car les taux semblaient à des niveaux trop faibles au vu du contexte inflationniste qui ouvrait la voie à des remontées de taux pénalisant la classe d’actif.

Les marchés financiers ont commencé l’année par un fort recul des valeurs de forte croissance dans un contexte d’anticipation de hausse de taux. Les investisseurs, dans un contexte inflationniste fort, ont compris peu à peu que les banques centrales étaient en retard sur leur agenda de normalisation monétaire. Les marchés américains et tout particulièrement son indice Nasdaq composé quasi exclusivement de valeur de croissance ont reculé fortement durant ce premier mois de l’année.

Le mois de Février commençait donc avec une forte surperformance des marchés européens en comparaison de leur homologue outre-atlantique; préservés en partie du recul des valeurs de croissance. Les compartiments cycliques très présents en Europe comme l’énergie et les bancaires s’étaient redressés très fortement.

La préservation des marchés européens n’a été de longue durée. A partir du 24 février, ce dernier a chuté en comprenant que les déclarations de Vladimir Poutine ne s’arrêteraient pas à de simples discours. Pendant toute la première phase du conflit armé, le marché européen a très fortement chuté, en premier lieu les valeurs les plus cycliques comme les valeurs bancaires.

Le conflit a relancé les questions sur la souveraineté européenne déjà posées durant la pandémie. Cette fois-ci, les acteurs se sont surtout intéressés à l’indépendance énergétique. Le pétrole et le gaz en ont profité pour exploser à des niveaux historiques. Les valeurs énergétiques et de l’armement ont tiré leur épingle du jeu dans ce contexte complexe.

L’augmentation généralisée des matières premières énergétiques et agricoles n’ont pas seulement impacté les marchés actions. Les banquiers centraux espéraient que 2022 leur faciliteraient la tâche. Globalement, ils étaient en retard vis-à-vis de l’inflation et pensaient être capables dans un contexte de chômage très faible et de croissance économique forte, de pouvoir progressivement remonter les taux. D’une part, les évènements géopolitiques ont complexifié encore l’agenda des institutions monétaires car il est clair que l’inflation durera et que son pic ne sera pas atteint avant l’été 2022 (aux alentours de 10% aux US et 8 à 10 % en Europe). D’autre part, les conditions économiques sont revues à la baisse, rendant la situation encore plus délicate pour une normalisation monétaire. Les remontées de taux devront donc se faire assez brutalement pour contrer l’inflation quitte à lancer l’économie mondiale dans une récession passagère. Dans ce contexte, les marchés obligataires ont vécu un de leur pire trimestre historique avec une augmentation généralisée des taux.

Bien que ce tableau semble sombre, quelques éléments ont permis aux marchés financiers de revenir très rapidement à leur niveau d’avant crise géopolitique. Premièrement, comme présenté le niveau de chômage global est à un niveau extrêmement faible. Deuxièmement, les résultats des sociétés sont pour le moment encore très bons. Finalement, les marchés sont toujours dans l’anticipation et ont prévu déjà un agenda de remontée de taux assez rapides surtout aux Etats Unis.

Le reste de l’année restera sûrement très volatil. Les marchés financiers devront s’habituer à un marché obligataire reprenant des couleurs en termes de rendement et impactant encore les actions les plus chèrement valorisées. Peu à peu, les impacts à long terme du conflit en Europe se feront sentir. Notamment dans le discours des sociétés lors de la présentation de leur résultat (avril-mai) du premier trimestre et de leur anticipation pour le reste de l’année. Mais aussi dans les données économiques d’inflation et de croissance. Le conflit qui a débuté en Février n’est pas terminé et ne se terminera sûrement jamais. Les fractures géopolitiques entre les différentes puissances du monde pourraient être un sujet à long terme pour les marchés financiers.

Dans ce contexte complexe, nous considérons les marchés financiers comme trop optimistes. Nous privilégions encore les marchés américains avec toujours une attention particulière sur les valorisations. Nous dégradons encore un peu plus notre opinion sur le marché européen, trop cyclique à notre goût. Pour les investisseurs dynamiques, nous conservons une opinion positive sur les actions chinoises. La zone est contra cyclique : la croissance devrait rester forte et le stimulus des autorités politiques et monétaires est en cours pour soutenir ce marché à la différence de l’ensemble des pays développés. Sur le segment obligataire, nous considérons qu’il n’est pas encore temps d’y revenir, les hausses de taux successives laisseront la classe d’actif sous pression. Il faudra privilégier les obligations à faible sensibilité à l’évolution des taux d’intérêt. Les solutions alternatives font encore tout leur sens dans une logique globale de construction de portefeuille afin de réduire la volatilité globale du portefeuille.

Les subtilités de l’art en tant qu’investissement

L’adage formulé par le célèbre Warren Buffet, “Price is what you pay, value is what you get”, doit être dans la tête de chaque investisseur avant que cet homme d’affaires ne s’attaque au marché de l’art. Aujourd’hui, ce type d’investissement reste assez faible, même dans le portefeuille des plus aisés, avec environ 5% alloués sur cette classe d’actifs.

Le marché de l’art est composé d’un grand nombre d’acteurs (artistes, collectionneurs, antiquaires, galeries et maisons des ventes). La croissance notable de cet environnement est due à l’accès aux ventes en ligne, permettant de rendre plus accessible les acquisitions et de stimuler ce marché. En ce sens, les ventes sur smartphone ont atteint une somme estimée à 3.125 milliards de dollars en 2021, ce qui représente 46 % des ventes d’art en ligne (contre 1.92 milliard de dollars en 2019). Cette évolution s’accompagne de l’arrivée des NFTs et de la virtualisation des œuvres qui donne un nouveau souffle sur l’art.

Les 20 dernières années ont été marquées par le poids prépondérant qu’a pris l’art contemporain dans le volume des transactions globales.

Les ventes sont aussi marquées par un prisme géographique très anglo-saxon : les Etats-Unis prédominent sur ce marché avec 42% des ventes en 2020 et 20% pour l’Angleterre. La Chine, quant à elle, représente 20 %, le reste étant partagé majoritairement par des pays européens dont la France avec 6%.

Ce marché, qui suscite de plus en plus l’attention des investisseurs, connaît pourtant des limites. Nous constatons un manque d’homogénéité, notamment en raison d’une dispersion importante des prix et la nature des œuvres vendues. Ce manque peut également s’expliquer par un niveau d’information variable sur l’historique des transactions ainsi que l’identité de l’artiste, ayant des conséquences sur la prise de décision des investisseurs. Ainsi, l’investissement dans l’art relève d’une opération complexe en raison de la difficulté à déterminer le prix des œuvres. C’est un point clé, puisque sur le marché de l’art, la valeur des œuvres ne résulte pas de la seule variable de l’offre et de la demande. Au-delà de la dimension économique et financière de l’œuvre, il faut prendre en compte tant son aspect esthétique, que son aspect symbolique, culturel et social.

Longtemps représentés comme un marché élitiste, ces investissements ont tendance à se démocratiser. Il est désormais possible de faire l’acquisition de gravures d’artistes connus pour des sommes entre 10 000 € et 30 000 €. Bien qu’accessibles, il est important de noter le caractère totalement illiquide de ces biens, présentant un risque notoire pour l’investisseur.

Le processus d’acquisition d’une œuvre peut être lui-même un frein d’investissement, du aux frais d’acquisition et de la souscription à une assurance liée à la conservation de l’œuvre d’art après acquisition. L’ensemble de ces frais peuvent alors remettre en question la rentabilité d’une telle opération sur le plan purement financier.

Acquérir une œuvre peut paraître plus simple que dans le passé grâce à la diversification des canaux de distribution et des plateformes. Toutefois, trouver la perle rare en matière d’investissement dans l’art reste complexe. Il est donc conseillé de passer par des experts du marché de l’art afin d’éviter toutes mauvaises surprises, notamment au regard de l’authenticité ainsi que l’estimation de la juste valeur de l’œuvre.

En plein essor, le marché de l’art est influencé par une digitalisation très marquée du Web2 (notamment via les réseaux sociaux, Instagram ou Facebook), et tend à évoluer vers le Web3 de manière “décentralisée” (notamment via the Sandbox ou Decentraland). En effet, de nombreux investisseurs, de plus en plus jeunes, s’emparent du sujet liés aux NFTs et de l’intérêt qui y est porté par certaines célébrités. De quoi constater que le marché de l’art a encore de beaux jours devant lui.

Focus sur une nouvelle norme : l’économie circulaire

Selon le Global Footprint Network, pour satisfaire la consommation mondiale actuelle et répondre à la demande d’exploitation des ressources, il faudrait avoir deux planètes Terre d’ici 2050. Afin de trouver une solution à l’urgence écologique, le concept d’économie circulaire à vue le jour. Selon les Nations-Unies « L’économie circulaire est un système de production, d’échanges et de partage permettant le progrès social, la préservation du capital naturel et développement économique ».

Cette économie circulaire s’appuie sur l’offre et la production des biens et services, sur la demande et le comportement des consommateurs, et sur la gestion des déchets avec le recours prioritaire au recyclage pour répondre à la problématique environnementale. De manière concrète l’idée est de verdir la production de quasiment tous les biens, du textile et des accessoires, à la technologie.

En France, le concept a été intégré dans la loi relative à la transition énergétique pour la croissance verte du 18 août 2015. Au niveau européen, la commission s’est également emparée de ce sujet et le présente actuellement à ces Etats Membres.

Aujourd’hui, de nombreuses sociétés font en sorte que les téléphones aient une durée de vie courte (problème de batterie etc), que les vêtements soient démodés et jetés rapidement (par exemple Zara fait 24 collections en un an) etc. Pour mettre à mal cette surconsommation, le parlement européen veut mettre en place des réglementations et les étendre à la majorité des produits circulant sur le marché européen. Concrètement, ils souhaitent améliorer la traçabilité du produit, augmenter l’information aux acheteurs, indiquer un indice de réparabilité du produit, interdire la destruction des invendus etc. Ces normes touchent tous les domaines : hygiène, textile, peinture, et bien d’autres, mais ne touchent pas l’alimentaire et les produits médicaux. Dans le milieu du textile « Je n’ai rien à me mettre » « Ce n’est plus à la mode » sont les expressions qui seront rayées avec cette nouvelle économie circulaire. Aujourd’hui la majorité des marques et revendeurs prennent des engagements et ouvrent des plateformes, ou corners dans leurs magasins, dédiés à la seconde main. Ce secteur représente aujourd’hui 2% du poids total de la mode et du luxe.

En France, le nombre de vendeurs de seconde main en ligne a doublé en trois ans. Presque la totalité des mastodontes du secteur ont effectué une levée de fonds en 2021 notamment pour s’étendre sur de nouveaux marchés. L’une des sociétés les plus puissantes dans ce secteur est Vestiaire Collective. Cette nouvelle licorne française a aujourd’hui une valorisation de 1,7 milliard de dollars, et détient plus de 11 millions d’utilisateurs répartis en 80 pays avec notamment une forte croissance en Asie et aux Etats-Unis. Cette ruée vers la seconde main ne concerne pas que le luxe mais également le prêt à porter plus classique. A ce titre, la société lituanienne Vinted a récemment fait une levée de fonds de 250 millions d’euros en mai dernier. Mais l’économie circulaire ne se limite pas à l’industrie des vêtements. Par exemple, Black Market, spécialiste du téléphone reconditionné est devenu, en 2021, la 14ème licorne française grâce à une levée de fonds de 276 millions d’euros se valorisant à plus de 1 milliard de dollars.

Ce nouveau concept a évidemment des impacts écologiques mais a également d’autres vertus. Il permet notamment de développer de nouvelles activités et consolider des filières existantes. Selon les chiffres du ministère de la transition écologique “ le développement d’activités de réparation des produits usagés de réutilisation ou de recyclage des déchets génère de l’ordre de 25 fois plus d’emplois que la mise en décharge de ces déchets”.

Espérons que ces nouvelles dispositions réglementaires incitent les sociétés à prendre leur responsabilité pour répondre à la problématique écologique et environnementale.