L’apport-cession est l’opération qui consiste à apporter à une société holding contrôlée les titres d’une société préalablement à leur cession.

Pourquoi apporter avant de céder ?

En cas de cession en direct, la plus-value est imposée entre les mains du contribuable au taux global de 30% (auquel il convient d’ajouter, le cas échéant, 3 à 4% de contribution exceptionnelle sur les hauts revenus).

A noter : Il existe un régime favorable pour les PME de moins de 10 ans qui permet, sous certaines conditions, de bénéficier, au-delà de 8 années de détention, d’un abattement de 85 % pour le calcul de l’IR, soit une imposition maximum de 27.49%.

En cas d’apport préalable à une holding, la plus-value constatée lors de l’apport est mise en report et l’imposition n’est due qu’en cas de survenance d’un des événements suivants :

- cession des titres de la Holding ;

- transfert du domicile fiscal hors de France ;

- cession par la Holding des titres apportés dans les 3 ans de l’apport, SAUF réinvestissement par la Holding, dans un délai de 2 ans, d’au moins 60% du montant produit de cession dans :

- le financement d’une activité opérationnelle en direct (moyens permanents d’exploitation);

- l’acquisition de blocs de contrôle dans une ou plusieurs sociétés éligibles ;

- la souscription en numéraire au capital initial ou à l’augmentation de capital d’une ou plusieurs sociétés éligibles ;

- la souscription de parts ou actions de FCPR, FPCI, SLP ou SCR.

Les actifs acquis en remploi doivent être conservés par la société pendant un délai d’au moins 12 mois (ou 5 ans en cas de réinvestissement dans un fonds).

Si la cession des titres intervient plus de 3 ans après l’apport à la Holding, il n’y a pas d’obligation de remploi et le report est maintenu (mais pas purgé…).

Est-il toujours pertinent d’apporter avant de céder ?

Il faut avoir à l’esprit que les liquidités issues de la cession des titres seront logées dans la Holding. Si vous souhaitez en appréhender une partie, il faudra procéder à une distribution de dividendes soumise à la flat tax et/ou à une réduction de capital susceptible d’entraîner la déchéance de tout ou partie du report d’imposition. Il est donc important de bien calibrer en amont le nombre de titres apportés à la Holding en tenant compte, notamment, du volume de votre patrimoine personnel existant, de vos liquidités personnelles, mais aussi vos besoins et projets futurs.

A quel moment apporter les titres ?

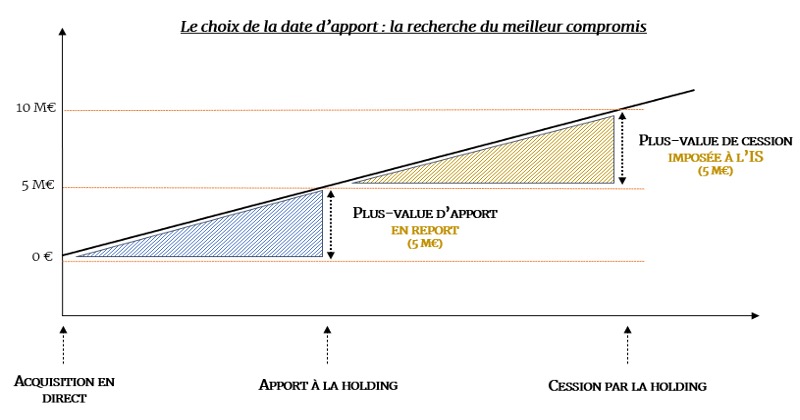

Sur ce sujet il convient de concilier deux impératifs antagonistes. D’un côté, le fait d’apporter les titres suffisamment tôt avant la cession permet de faire courir le délai de 3 ans au-delà duquel le remploi n’est plus obligatoire. De l’autre côté, plus vous apporterez tôt avant la cession et plus la plus-value de cession imposable à l’IS dans la Holding sera élevée (au-delà de 2 ans de détention la plus-value taxable dans la holding pourra néanmoins, sous conditions, bénéficier du régime de la niche « Copé » qui conduit à n’imposer que 12% de la PV).

Quel est l’impact de la perception d’un earn out ?

Le complément de prix éventuellement perçu par la Holding sera taxé au taux normal de l’IS (sauf s’il a été pris en compte dans la valorisation de l’apport initial) et 60% de ce montant devra être réinvesti dans les 2 ans suivants sa perception.

Quel est l’impact d’un échange de titres ou d’un séquestre ?

Si le paiement du prix de cession se fait pour partie en numéraire et pour partie en titres, l’obligation de remploi de 60% portera sur le prix de cession total (numéraires + titres). Si le prix payé en numéraire est inférieur à 60%, la condition de remploi pourrait ne pas être satisfaite.

Le séquestre d’une partie du produit de cession en garantie d’une GAP est également pris en compte dans le calcul de l’obligation de remploi de 60%. Si le montant séquestré est supérieur à 40% du produit de cession, et si le séquestre n’est pas libéré à temps, l’obligation de remploi pourrait être compromise, ce qui entraînerait l’exigibilité de l’impôt de plus-value initialement mis en report.

Quelles sont les activités éligibles et non-éligibles ?

Seules sont éligibles au remploi les activités opérationnelles (industrielles, commerciales, artisanales, libérales ou agricoles). Les activités de nature civile, ou de gestion par la société de son propre patrimoine mobilier ou immobilier, sont exclues du remploi.

Il n’est donc pas possible de faire de la location nue, ni même de la location meublée, en remploi.

En revanche, l’administration admet, sous certaines conditions, le réinvestissement dans une activité hôtelière ou de para-hôtellerie et les activités de marchand de biens et de promotion immobilière.

Tous les fonds sont-ils éligibles au remploi ?

Seuls certains fonds ou sociétés de capital investissements composés d’au moins 75% de parts ou actions de sociétés éligibles vous permettront de bénéficier du mécanisme du report. Ce type d’investissement peut servir à compléter un réinvestissement principal ou constituer l’intégralité du réinvestissement. Il est donc conseillé d’être bien accompagné dans la sélection de différents fonds afin de diversifier et réduire les risques financiers.