De banquiers centraux à équilibristes : une année 2022 complexe pour les politiques monétaires

Après avoir affirmé pendant des mois que l’inflation serait transitoire, les banquiers centraux commencent à changer de discours. Un ton moins accommodant serait logique dans ce contexte : la situation économique devrait ralentir à cause de l’aggravation de la pandémie. L’équation de la politique monétaire devient donc plus complexe à résoudre. Pour le moment, les actions prises diffèrent selon que nous soyons à New York, Francfort ou Londres.

Joe Biden, le 22 novembre, a renouvelé le mandat de Jerome Powell à la tête de la Réserve Fédérale (Fed) : un cadeau imparfait au vu des tâches qui lui incomberont durant son mandant.

Jerome Powell est rapidement revenu sur ses positions concernant le caractère transitoire de l’inflation, à la suite de la publication d’un chiffre historique de 6.8% d’inflation annuelle aux Etats Unis, la Réserve Fédérale ne peut plus le nier, l’inflation dure. Cette inflation est motivée notamment par les déséquilibres de l’offre et de la demande liés à la pandémie et à un effet de base important suite à la réouverture brutale des économies. L’activité est toujours considérée comme forte, grâce notamment à une amélioration de l’emploi qui favorise la consommation.

Dans ce contexte, la Fed a décidé d’accélérer le fameux “tapering”. L’arrêt des achats d’actifs ne se fera pas en juin 2022 comme prévu mais dès mars. La résurgence de la pandémie oblige les banques centrales à faire preuve de flexibilité. La Fed estime néanmoins être capable en 2022 de remonter son taux directeur trois fois de 25 points de base (soit +0.75%). Cet outil est l’un des plus efficaces pour faire reculer l’inflation mais son effet n’est pas immédiat : l’impact ne sera tangible que dans 6 à 12 mois. Néanmoins, au vu du contexte sanitaire, la Fed a précisé que sa politique monétaire devrait rester extrêmement flexible et utiliser l’ensemble des outils de manière dynamique si la croissance économique venait à diminuer subitement.

Jerome Powell témoigne donc de sa détermination à combattre l’inflation de manière progressive. L’institution, bien que consciente de l’augmentation généralisée actuelle des prix laisse présager, sans le dire, une inflation éphémère. Elle estime qu’en 2022 l’inflation américaine sera de 2.6%. Ce discours a dissipé pour le moment les craintes du marché.

De l’autre côté de l’Atlantique, la Bank of England (BoE) et la Banque Centrale Européenne (BCE) font face aux mêmes problématiques d’inflation dans un contexte sanitaire encore plus précaire. Celle-ci atteint des sommets historiques depuis 30 ans en zone euro à 4.9% et 5,1% au Royaume-Uni à la fin novembre.

La banque centrale britannique a été la première des principales banques centrales à relever ses taux dans un contexte où l’inflation britannique est trois fois au-dessus de l’objectif de l’institution.

De son côté, la Banque Centrale Européenne est restée beaucoup plus accommodante. Elle réduira très progressivement en 2022 ses achats d’actifs sans les arrêter totalement. Quant aux hausses des taux, elles ne sont pas à écarter mais ne sont pas du tout envisagées pour le moment en Zone Euro. Christine Lagarde a rappelé que le contexte actuel nécessite une grande flexibilité et « optionalité » dans la politique monétaire. L’institution considère aussi que l’inflation devrait réduire et se rapprocher progressivement en 2022 de leur objectif. Cependant, la résurgence de l’épidémie pourrait rendre ce retour plus long.

Nous conclurons donc cette année avec des réunions de politique monétaire où l’incertitude reste très présente. Le ton plus ou moins accommodant des différents banquiers centraux sera sûrement révisé de nombreuses fois en 2022 en fonction de l’évolution des chiffres de croissance économique et d’inflation. C’est donc là que sera la clé de lecture des futures actions des banques centrales.

Il faudra se contenter d’une orange à Noël

Nous avons tous entendu qu’il était coutume d’offrir des oranges à Noël. Ce fruit, très commun désormais en hiver, était signe de richesse et d’exotisme. Mais cette année, il faudra s’en contenter de nouveau !

Que vous rêviez du nouveau smartphone ou d’offrir à votre enfant le dernier jouet à la mode, cela risque d’être plus compliqué et cher que les années précédentes.

En effet, de nombreux produits high-tech se retrouvent dans l’incapacité d’être livrés à cause de problématiques liées à la livraison de composants clés comme les semi-conducteurs. Apple a annoncé début décembre que sa demande pour ses nouveaux Iphones serait moindre. La raison principale ? Les consommateurs ne veulent pas attendre au minimum trois semaines pour recevoir ce bijoux de technologie. Ces délais anormaux sont principalement liés au manque de semi-conducteurs et par les chaînes d’approvisionnement qui s’allongent. La supply chain mondiale s’est grippée à partir de la Chine, notamment à cause de sa politique zéro Covid. Cette politique oblige à mettre à l’arrêt complet les processus de production et d’envoi dès lors qu’un cas de Covid se manifeste.

Cette dernière problématique se répercute aussi sur un élément essentiel qu’on retrouve chaque année sous les sapins : les cadeaux pour enfants. Même si la dépendance à la Chine a diminué avec le temps, encore 50% des jouets que les enfants français recevront à Noël sont issus des usines chinoises. Les jouets “made in Europe” ont également leur propre problématique liée au manque de main-d’œuvre. Si l’emploi s’est amélioré ces derniers mois dans un contexte de reprise économique, nous ne sommes pas encore en plein emploi en Europe et aux Etats-Unis. De nombreuses sociétés ont alerté sur le fait qu’elles n’arrivaient pas à trouver des travailleurs pour finaliser les commandes de Noël. Ces éléments sur l’emploi favorisent évidemment l’inflation. L’augmentation des salaires est donc inévitable pour attirer de nouveaux talents.

La pandémie a engendré un changement des mentalités et a favorisé le développement d’une consommation plus responsable. Toutefois, cette tendance n’est pas sans défaut. Les parents optant, par exemple, pour un jouet en bois, seront confrontés à une augmentation de son prix. La raison principale est due à l’envolée du coût du bois : environ +70% depuis le début de l’année et au plus haut niveau historique. Cette explosion s’explique par une demande qui a été brutalement réveillée à la suite des confinements. Dans un contexte où l’offre de bois est désormais régulée, la production ne permet pas de suivre la demande.

Même si un retard est prévu, la plupart des revendeurs restent rassurants. Il n’y a pas de quoi s’alarmer, la plupart des cadeaux trouveront leur route à temps pour émerveiller les petits comme les grands. Toutefois, il faudra sûrement débourser un peu plus que les années précédentes pour avoir autant de cadeaux sous le sapin.

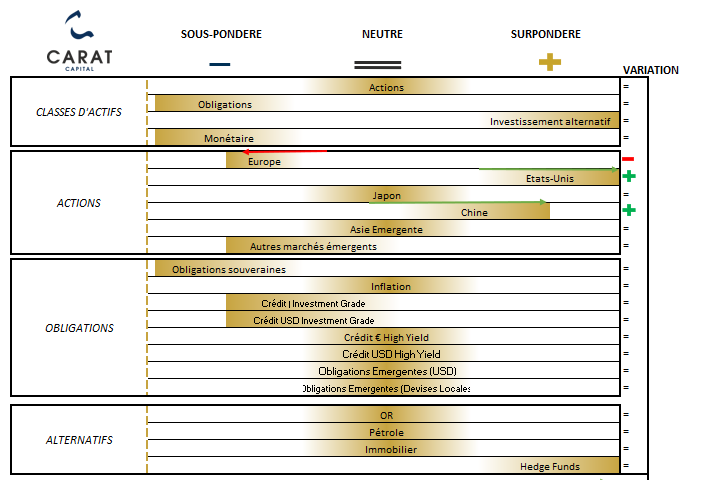

Convictions de Carat Capital

Tableau récapitulatif des convictions de Carat Capital à fin décembre 2021

Point sur l’année 2021 & Perspectives économiques

Nous finalisons une année boursière particulièrement mouvementée car les changements de style, zones géographiques privilégiées ou macroéconomiques ont été très rapides.

Par exemple, les investisseurs ont été attirés tour à tour par différents styles de gestion. Tour à tour, ils ont privilégié la gestion décotée “value” dans les phases de confiance dans l’économie et à d’autres moments le style croissance qui favorise les entreprises capables de générer de forte croissance quelque soit l’environnement économique.

Par ailleurs, après une année 2020 où l’Asie émergente était considérée comme refuge grâce à sa bonne gestion du Covid, l’année 2021 a rappelé aux investisseurs que ces marchés présentent des risques supplémentaires (notamment politiques) justifiant leur prime de risque sur le long terme.

Sur le plan macroéconomique, la reprise a été très rapide et fait face depuis la fin de l’été à un ralentissement généralisé notamment à cause des problématiques d’approvisionnement et celles liées à la hausse du coût de l’énergie.

Ainsi les performances des marchés financiers finissent l’année avec des performances hétérogènes. Il fallait donc faire preuve d’agilité tout au long de l’année. Néanmoins, au global, les indices actions des pays développés devraient finir l’année sur une note très positive de 10 à 25 % de performance.

De nombreux défis attendent les investisseurs pour 2022. En premier lieu, la gestion de l’inflation pour les entreprises et la réaction des banques centrales. Dès sa réélection à la tête de la Réserve fédérale américaine, Jerome Powell a confirmé que les banques centrales devront être moins accommodantes en 2022 pour contenir l’inflation, plus considérée comme transitoire.

Et comme tout changement, il devra être présenté habilement aux investisseurs pour éviter toute panique. Un changement brutal sur les taux et sur la liquidité offerte aux marchés financiers pourrait augmenter drastiquement la volatilité. Néanmoins, nous pensons que la Réserve fédérale américaine a appris de ses erreurs passées et sera en mesure d’amener ingénieusement ces changements. Dans ce contexte, il faudra éviter de sélectionner des sociétés très endettées ou sur des niveaux de valorisation trop élevés. Les sociétés capables de transférer la hausse des prix des matières premières à leurs consommateurs, le fameux “pricing power”, devront être privilégiées.

Les tendances, renforcées par la pandémie, devraient continuer à présenter de fortes croissances : digitalisation, décarbonisation de l’économie, sociétés liées à l’utilisation des crypto-monnaies, métaverse, medtech… Ces tendances plus ou moins récentes devront faire l’objet de sélectivité afin d’éviter toutes situations spéculatives.

La situation liée à la pandémie devrait continuer à être surveillée car comme le rappelle l’arrivée des nouveaux variants, tant que l’ensemble des zones géographiques ne sera pas largement vacciné, même les économies développées seront en risque. Pour le moment, la volatilité créée par les craintes sur la pandémie semble rester des occasions pour se renforcer sur les marchés actions car les vaccins déjà développés semblent protéger les populations.

Dans ce contexte, il faudra éviter de se tourner vers les actifs obligataires car leur taux réel (déduit de l’inflation) est en territoire négatif. L’inflation actuelle oblige donc les investisseurs à se tourner de plus en plus vers les actifs risqués pour éviter l’érosion de la valeur de leur portefeuille. La duration du portefeuille obligataire, qui exprime le nombre d’années nécessaires pour récupérer son montant initial via les coupons, devra rester courte afin de protéger les investisseurs contre les modifications de politique monétaire. A noter qu’une duration courte assure un risque de taux faible.

L’environnement ne sera pas forcément favorable pour les obligations émergentes qui devraient souffrir de la hausse du billet vert (USD) et de la hausse de taux aux Etats-Unis.

L’environnement économique (inflation, changement de politique monétaire et pandémie) devrait donner un ton volatil aux actions en 2022. Phase de transition, qui demandera de concentrer les portefeuilles vers des sociétés en croissance (les secteurs dits “value” plus cycliques pourraient décevoir dans un contexte de baisse de la croissance mondiale) et de forte qualité (bilan sain, taille de bilan importante, très bonne visibilité).

Nous restons néanmoins neutres sur les actions car les résultats d’entreprise devraient être élevés grâce à une croissance économique encore bonne, avec une préférence pour les Etats-Unis. Cette zone géographique devrait une nouvelle fois présenter dans les pays développés une croissance économique plus importante notamment grâce aux plans de relance validés fin 2021 par l’administration Biden.

En dehors des pays développés, pour les investisseurs les plus dynamiques et de manière graduelle, une augmentation de l’exposition aux actions chinoises nous semble appropriée. Les niveaux de valorisation actuels sont très déprimés en Chine dans un contexte où les attentes de relance se font attendre et devraient normalement arriver en 2022. Il faudra faire preuve de sélectivité pour gérer le risque politique qui devrait être moins virulent en 2022 mais toujours présent.

Nous restons surpondérés sur les actifs alternatifs car ils seront en mesure de contenir la volatilité du portefeuille. De plus, ils permettront d’apporter l’amortisseur nécessaire si les marchés sont plus volatils en 2022.

Pour conclure, nous commençons l’année 2022 avec une équation assez complexe pour les investisseurs. La volatilité en 2022 devrait être plus forte qu’en 2021, obligeant les investisseurs à construire des portefeuilles plus résilients mais leur offrant une chance supplémentaire de saisir des opportunités.

Le métaverse : monde réel ou virtuel : qui l’emportera ?

Dans un monde en constante évolution, comprendre ce qu’est le métaverse n’est pas tâche facile, d’autant qu’il n’existe pas encore.

L’expérience de l’internet que vous connaissez aujourd’hui est en 2D : vous naviguez et faites défiler les informations sur votre écran. Le métaverse, lui, sera en 3D. A travers lui, vous pourrez vous promener dans une réalité virtuelle à l’aide d’un casque ou de lunettes connectées. Nous ne savons pas encore s’il y aura un ou plusieurs mondes virtuels accessibles via le métaverse mais ce qui est certain, c’est que le métaverse sera une version immersive de l’internet. Cette technologie sera rendue possible grâce à la réalité virtuelle ou augmentée.

De nombreux films et séries reprennent ce principe de métaverse comme dans Ready Player One de Steven Spielberg où le protagoniste à travers un jeu s’aventure dans un monde parallèle grâce à de la réalité virtuelle. Néanmoins, des questions demeurent quant à l’utilisation et la réglementation de ce nouveau projet et à ses limites.

Récemment, le metaverse a fait l’actualité car Mark Zuckerberg, PDG de Facebook, a renommé sa société “Meta”. Ainsi, Facebook a pour objectif d’investir massivement dans cette nouvelle technologie. Par ce biais, l’entreprise cherche à développer des relais de croissance. Il considère que le metaverse est dans la lignée des activités de Facebook : utiliser la technologie pour rapprocher les personnes entre elles, mais cette fois-ci dans un monde parallèle.

Depuis cette annonce, les investisseurs ont commencé à explorer ce nouvel écosystème et ses potentiels. Grayscale, société de capital-risque qui se concentre sur le marché des devises numériques, a publié un rapport où elle mentionne que le métaverse est peut-être un nouveau marché qui générera environ 1 000 milliards de dollars de revenus annuels. Force est de constater que ce secteur attirera bon nombre d’investisseurs. La banque Morgan Stanley a d’ailleurs confirmé cet engouement, en déclarant que selon elle, le metaverse est le prochain grand thème d’investissement. Cette thématique comporte un intérêt manifeste. Néanmoins, la vigilance sera de mise pour éviter des situations trop spéculatives.

Le nouveau variant Omicron au pied du sapin de Noël

Peu de temps après s’être “remis” du variant Delta, c’est son cousin Omicron en provenance d’Afrique du Sud qui vient bouleverser les marchés financiers et les instances politiques. Ce variant, pour le moins préoccupant, attire l’attention de toute la communauté scientifique de par sa contagiosité. Plusieurs semaines seront nécessaires afin d’avoir plus de visibilité sur la dangerosité de ce nouveau variant, et sur l’efficacité des vaccins actuels pour y faire face.

Au cœur de la 5e vague mondiale, la découverte de ce variant précipite le calendrier des vaccinations. Dans certains pays, la résurgence du covid a contraint certains états à mettre en place des confinements comme aux Pays-Bas ou en Autriche. D’autres pays invitent leurs populations à une 3e dose comme au Japon, au Royaume-Uni et même en France alors que certains imposent cette vaccination face à l’inefficacité des politiques de vaccination depuis 1 an. L’imposition vaccinale ne semble pas voir le jour en France. Cette dernière a réussi à convaincre sa population de se faire vacciner en grande partie (70.52% vaccinés à deux doses). Le gain serait sûrement marginal au regard du coût en termes de popularité que coûterait cette imposition vaccinale en pleine campagne présidentielle.

L’arrivée du variant met en lumière les différences de qualité vaccinale entre les vaccins utilisés dans les pays développés contre celle des pays émergents. Par exemple, la Chine annonce 85% de sa population vaccinée dont 75% aux deux doses cependant le vaccin Sinovac n’a pas convaincu les chercheurs au niveau du taux d’anticorps immunisants.

Le 8 décembre 2021 marque les 1 an du lancement de la campagne de vaccination, et depuis lors, 55% de la population mondiale a déjà bénéficié d’au moins 1 injection. A l’heure où les pays développés mettent en place des doses de rappel afin de sauver Noël, les pays en développement sont toujours à la recherche de premières doses. Les prochaines semaines seront déterminantes et pourraient mettre à mal les anticipations de croissance mondiale si les vaccins sont considérés comme inefficaces face à Omicron. Pour l’heure, Pfizer a indiqué être capable de traiter ce variant via une troisième dose de rappel. L’arrivée d’Omicron ne devrait pas être problématique mais rappelle l’importance pour les pays développés d’accompagner la vaccination des pays en développement afin de pouvoir enfin sortir de cette pandémie sur le moyen-terme.

D’huile sur toile aux NFTs, la numérisation de l’art

Grâce à la Blockchain, même les œuvres d’art peuvent maintenant être authentifiées et sécurisées tel un Bitcoin. Après la monnaie, c’est au tour de l’art de se numériser et cela grâce aux NFTs.

Le NFT, « Non Fungible Token », est une unité qui s’échange sur la Blockchain. Le fonctionnement des NFTs est plutôt simple. Imaginez deux utilisateurs distincts d’un logiciel identique comme Microsoft Excel. Le logiciel est considéré comme « Fungible » puisque les deux utilisateurs pourraient intervertir leurs logiciels sans y voir aucune différence.

A l’inverse, quelque chose de « Non Fungible » est constitué de caractéristiques propres et ne peut être échangé avec quelque chose de similaire ou imité. A l’image d’œuvres classiques telles que la Joconde, un NFT est tout aussi unique. C’est donc une œuvre virtuelle qui s’achète et se vend sur la Blockchain, pouvant prendre des formes multiples telles que des images ou des sons. L’utilisation de la Blockchain permet de protéger la propriété intellectuelle et artistique de l’œuvre.

Différentes catégories de NFTs existent :

– Les collectables sont des objets à collectionner, achetés sur la Blockchain. Parfois ces NFTs sont seulement des reproductions d’œuvres célèbres existantes, ou l’achat de nouvelles œuvres artistiques exclusivement développées en tant que NFT. Par exemple, le British Museum a récemment mis en vente 100 œuvres de l’artiste japonais Hokusai sous un format NFT.

– Les NFTs “utiles” comme les “trading card games” sont utilisés dans le cadre d’activité. Aujourd’hui, les utilisations sont exclusivement dans le cadre de jeu. Nous pouvons notamment parler de la société française Sorare qui propose une plateforme de carte à jouer numérique où les joueurs s’échangent des cartes virtuelles de footballeurs.

Ainsi, les NFT restent un marché émergent dans le domaine de l’art. Malgré la récente création de celui-ci en 2014, les œuvres vendues aujourd’hui atteignent des prix exorbitants. Cette émergence est favorisée par l’appropriation des NFTs par les plus grandes maisons de vente aux enchères comme Christie’s.

L’œuvre Beeple, NFT qui est le résultat de 14 années de collage de 5 000 œuvres de l’artiste Mike Winkelmann a été vendue 69 346 250 dollars lors d’une vente aux enchères. C’est à ce jour l’œuvre d’art numérique la plus chère au monde, mais pas l’œuvre d’art la plus chère du monde pour autant. La place revient à Salvator Mundi du célèbre Léonard de Vinci pour un montant de 450 millions de dollars.

Les NFT sont donc loin d’atteindre cette somme. Toutefois, leur rareté numérique et l’engouement autour de la Blockchain pourrait bien changer la donne dans les années à venir.

________________

Écriture des articles : Yohann Derbyshire, Alioune Niang, Chloé Buewaert, Charlotte Temple, Quentin Goettelmann, Sandrine Genet