Auteurs des articles : Romane Barbier, Chloé Buewaert, Charlotte Temple, Alexandre Simon et Yohann Derbyshire.

________________

Jackson Hole : Histoire & impact sur les marchés

Comme chaque année depuis 1982, une centaine d’experts de la finance, triés sur le volet, se réunissent à Jackson Hole aux Etats-Unis. Comment ce symposium est-il devenu une référence ? Que faut-il retenir de l’édition 2022 ?

La première édition s’est déroulée en 1978 lorsque la réserve fédérale de Kansas City a décidé d’organiser une conférence annuelle afin de discuter des sujets économiques actuels. Après plusieurs éditions au sein de la station de ski de Vail dans le Colorado, la banque régionale décide de changer de lieu afin d’attirer un gros bonnet de la finance, Paul Volcker, président de la Fed de 1979 à 1987. Pour cela, l’organisateur de l’événement s’est intéressé aux passions de ce dernier. L’une d’elle était la pêche à la mouche. L’organisateur jeta son dévolu sur Jackson Hole, vallée propice pour cette activité. Il répondra présent et attirera d’autres grands noms de l’économie mondiale. Ce dernier est également connu pour avoir maîtrisé l’inflation en organisant deux récessions massives, mais brèves, pour réduire les dépenses et diminuer l’inflation. À la fin des années 1980, l’inflation était en baisse et l’économie en plein essor.

A partir de l’édition de 1982, le symposium Jackson Hole ne cesse de prendre de l’ampleur et commence à avoir une renommée mondiale.

Après deux années de Covid et deux éditions virtuelles du Jackson Hole, l’inflation est au cœur des préoccupations pour ce millésime 2022. Toutefois, les débats ont mis en évidence une profonde division entre la Réserve fédérale et ses homologues internationaux concernant l’impact du changement climatique sur l’inflation. Jerome Powell a exposé les efforts de la Fed pour ramener l’inflation à son objectif de 2%. La discussion a porté sur la manière dont les goulots d’étranglements et les pénuries ont limité l’offre économique, tandis que les politiques fiscales et monétaires ont entraîné une hausse de la demande.

En revanche, le président de la Fed, s’est montré plus traditionnel dans son analyse et ses prescriptions, préconisant une hausse des taux d’intérêt, un ralentissement de la croissance et un assouplissement du marché du travail pour faire baisser l’inflation.

Jerome Powell a déclaré qu' »une longue période de politique monétaire très restrictive était finalement nécessaire pour endiguer l’inflation élevée et commencer le processus de retour de l’inflation aux niveaux bas et stables qui étaient la norme jusqu’au printemps de l’année dernière. »

Face au discours du président de la Fed, les marchés ont perdu tout espoir d’une politique monétaire plus accommodante. Les taux ont fortement augmenté et les actions ont quant à elles fortement baissé de part et d’autre de l’Atlantique. Les actions américaines et européennes ont chuté de près de 5%. Rendez-vous à l’édition 2023 pour voir si les inquiétudes se sont envolées !

Crédit immobilier : usé par le taux d’usure

L’investissement immobilier est l’un des placements privilégiés des Français. Cependant, les conditions pour devenir propriétaire sont de plus en plus contraignantes notamment lorsque l’acquisition se fait à l’aide d’un emprunt. Avec l’inflation et la remontée des taux, les conditions pour les emprunteurs se sont dégradées.

Aujourd’hui, le taux moyen des crédits immobiliers sur 20 ans a plus que doublé en un an, passant d’environ de 1% à 2,15%. La vitesse de remontée des taux ne permet pas au taux d’usure de s’adapter assez vite aux nouvelles conditions de marché.

En effet, un grand nombre d’emprunteurs ont vu leur dossier refusé à cause de ce dernier. Peu importe la qualité de leur dossier, si ce taux d’usure est dépassé, le crédit est automatiquement refusé. Aujourd’hui, selon les courtiers 45% des acquéreurs ont vu leurs dossiers refusés et ont dû abandonner leur projet depuis le début de l’année.

Ce taux est fixé trimestriellement par la Banque de France et ne peut pas être dépassé par les banques sous peine de sanction. Il représente le taux d’intérêt maximal auquel les établissements prêteurs sont autorisés à prêter de l’argent lors d’un prêt immobilier.

L’usure correspond à la situation ou les intérêts du crédit sont considérés comme abusifs. Sa formule est donnée par l’article L313-3 du Code de la Consommation et est fonction du Taux Annuel Effectif Global (TAEG). Le coût de l’assurance, les frais de dossier et les garanties obligatoires sont donc insérés dans ce calcul. Aujourd’hui, le taux d’usure pour un prêt de 20 ans est de 2,67%.

Ce taux n’est pas nouveau mais n’avait pas d’incidence tant que les taux d’intérêts étaient stables car le taux d’usure avait le temps de s’adapter aux évolutions des taux.

Si les intermédiaires de crédit militent pour une remontée de ce taux d’usure, le Gouverneur de la Banque de France, François Villeroy de Galhau, estime qu’un relèvement du taux d’usure desservirait les emprunteurs et ne souhaite pas que la méthode de calcul change pour le moment.

Manque d’éclaircie en Europe dans un contexte de crise énergétique

Après un été où la reprise du secteur du voyage a été meilleure qu’attendue, la rentrée sera synonyme de sobriété énergétique. Conséquence directe du contexte géopolitique et d’une politique énergétique peu protectionniste, l’Europe se retrouve dans une situation délicate. Cette situation vient favoriser le risque de stagflation (situation économique présentant une forte inflation et une faible croissance). Pour cause, la croissance se heurte à une inflation galopante, nourrie en partie par l’envolée des coûts de l’énergie d’environ 40% sur 1 an.

Les investisseurs s’inquiètent de la situation à laquelle sera confrontée le vieux continent dans les prochains mois. Il reste à savoir si la sobriété énergétique implique forcément une décroissance. Néanmoins, d’autres scénarios plus positifs peuvent laisser envisager une meilleure efficacité énergétique (comme une meilleure gestion de la production et de son utilisation).

Il convient aussi de revoir des règles désuètes notamment celle sur le calcul du prix de l’électricité en Union Européenne dans un contexte où le prix du MWh a été multiplié par plus de 10 en 1 an (de 85€ à 1130€ le MWh). Le prix de l’électricité est déterminé aujourd’hui selon la logique du “Merit Order”. Le courant ne se stockant pas, il faut un équilibre entre l’offre et la demande. Ainsi le prix est déterminé par le coût marginal de production de la dernière centrale appelée pour produire de l’énergie. L’ordre est croissant, les premières centrales utilisées sont celles qui produisent les énergies renouvelables, puis c’est le nucléaire dont le coût de production est faible, puis le charbon, et enfin le gaz dont la production est la plus onéreuse. Ainsi bien que le gaz ne représente qu’environ 10% des sources utilisées pour la production électrique française, son impact sur le coût actuel est très important. Toute la problématique sur la gestion et le coût de l’électricité repose sur notre capacité à gérer les pics de demande de consommation, moment où justement, ces dernières sources de production sont actionnées.

Aujourd’hui, la hausse du prix de l’électricité est donc directement liée à la hausse du prix du gaz. Cette envolée s’explique par plusieurs facteurs simultanés :

- la guerre en Ukraine;

- la dépendance européenne aux matières premières russes;

- l’état du parc nucléaire français dont la moitié des centrales est fermée pour cause de corrosion

- et finalement la sécheresse estivale qui a entraîné des baisses de production.

Face à la hausse des prix de l’énergie, des mesures sont prises à l’échelle nationale et européenne. Les tarifs réglementés de gaz et d’électricité, grâce au dispositif du bouclier tarifaire, vont seulement augmenter de 15% en 2023 en France (contre 120% possiblement). Une offre généreuse de la part de la France car nos voisins européens sont nombreux à augmenter les tarifs beaucoup plus violemment.

La présidente de la Commission Européenne a proposé de « plafonner les recettes des entreprises produisant à faible coût de l’électricité » et de taxer les superprofits des producteurs d’énergie profitant de la hausse des cours sur le marché de gros par une contribution exceptionnelle qui devrait lui rapporter 140 milliards d’euros, ce montant sera reversé aux entreprises et foyers en difficultés.

Un élément positif de cette situation : les sources énergétiques traditionnelles devenant très chères, il est d’autant plus nécessaire de s’atteler à la transition écologique, enjeu du siècle. Celles-ci permettront de diversifier à long terme les sources d’énergie. Elles ne restent pour le moment pas suffisamment flexibles pour répondre à des pics de consommation car souvent sujettes aux conditions climatiques.

Une autre solution est l’investissement dans des structures permettant l’acheminement et le stockage de gaz naturel liquéfié. Cette solution permettrait, au détriment d’investissement dans des méthaniers, de diversifier notre approvisionnement en gaz.

La crise géopolitique a donc mis en lumière l’importance de la Russie surtout sur le plan énergétique. Bien que l’ensemble des pays développés essaient d’attaquer la Russie et que de nombreuses sociétés occidentales ont déserté son sol, sa situation reste solide pour le moment. Son PIB s’est contracté seulement à 4% au dernier trimestre, premier trimestre plein depuis le lancement de l’offensive russe. La banque centrale russe s’attend notamment à un point bas de croissance mi 2023 puis à une reprise économique dès 2024. Témoin de cette solidité dans cette période de transition, la devise russe, le rouble, se retrouve à des niveaux plus élevés face à l’EUR ou l’USD qu’avant le début des hostilités.

Ainsi, à court terme, l’Europe reste prisonnière de sa dépendance aux matières premières russes. La situation européenne reste en suspens à court terme, dépendante des conditions climatiques hivernales à venir. Le déclenchement du conflit a notamment mis en lumière ces problèmatiques. Il conviendra de rester prudent sur la zone euro et tout particulièrement son industrie qui devrait subir un impact important sur les prochains mois tant que la diversification de son approvisionnement énergétique ne sera pas solutionnée.

L’euro pas haut

Depuis le début de l’année, la pression sur l’euro s’est accentuée tandis que les investisseurs se sont rués sur le dollar américain, valeur refuge en période d’incertitude économique. Depuis le début de l’année, l’euro a perdu plus de -11% face au dollar américain. Avec une guerre aux frontières de la zone euro, un approvisionnement énergétique incertain de la part de la Russie et un risque croissant de récession, les pressions qui pèsent sur l’euro sont devenues si fortes que la monnaie unique est passée sous la parité avec le dollar américain. Ce niveau est inédit et n’avait pas été franchi depuis décembre 2002, début de l’existence de la monnaie unique.

À l’échelle mondiale, les chaînes d’approvisionnement ont été perturbées par la pandémie puis la guerre en Ukraine. Depuis l’invasion de la Russie en février, les prix des produits de base, notamment le pétrole, le gaz naturel, le blé et les engrais, ont grimpé en flèche. Aujourd’hui, le taux d’inflation en zone euro est le plus élevé depuis des décennies. Dans ce contexte, la FED et la BCE se sont engagées à faire baisser cette inflation en augmentant les taux directeurs, alors que les perspectives économiques mondiales se détériorent.

Les devises évoluent comme tout autre actif. Les investisseurs peuvent les acheter directement lorsqu’ils pensent que leurs valeurs vont augmenter, et les vendre lorsqu’ils pensent qu’elles vont baisser. Leurs niveaux reflètent également la demande mondiale pour les actifs d’un pays ou d’une zone économique. Mais comme toutes les monnaies, la force de l’euro dépend de la confiance que les acteurs économiques lui accordent. Celle-ci a été sérieusement mise à l’épreuve il y a une dizaine d’années, lors de la crise des dettes souveraines. Les investisseurs ont fui les obligations des pays lourdement endettés et particulièrement celles de la Grèce. Cette crise avait menacé l’avenir de la monnaie, mais la confiance avait été en grande partie restaurée depuis le “Whatever it takes” (“quoi qu’ils en coûtent”) de l’ancien président de la BCE, Mario Draghi.

Contrairement à son prédécesseur, Christine Lagarde s’engage à mener une politique plus restrictive. Elle a présenté un plan de relèvement des taux d’intérêt pour la première fois depuis dix ans et a indiqué que l’ère des taux d’intérêt négatifs sera terminée dès l’automne 2022.

Dans le même temps, la FED continue d’augmenter ses taux d’intérêt. En revanche, même s’il semble que ces stratégies soient similaires, elles ne sont pas réalisées pour les mêmes raisons, ni dans les mêmes proportions. Contrairement aux Etats-Unis, l’économie en zone euro n’est pas en surchauffe, la consommation n’a pas encore retrouvé son niveau prépandémique et le niveau de chômage ne présente pas une situation de plein emploi.

Aussi, la BCE doit également surveiller les marchés des obligations souveraines. Des inquiétudes ont été exprimées quant à l’impact de la hausse des taux d’intérêt et de la fin des programmes d’achat d’obligations (QE), a travers lesquels, une grande quantité d’obligations souveraines des pays du Sud étaient refinancées. En Italie, par exemple, le niveau du BTP (bon du Trésor Italien) a fortement augmenté, et les responsables tentent de discerner dans quelle mesure ces mouvements reflétaient fidèlement le risque de la situation financière de l’Italie qui rendrait la politique monétaire moins efficace. La banque centrale a présenté un outil politique pour faire face à ce risque de fragmentation, que les banquiers centraux considèrent comme une rupture entre les fondamentaux économiques et les coûts des emprunts publics.

En conclusion, les difficultés auxquelles doit faire face la zone euro sont nombreuses et sérieuses. Les plus grandes institutions financières s’accordent à dire que les nouvelles économiques sur le vieux continent sont très difficiles et qu’il existe peu d’éléments positifs à court terme pour un regain significatif de l’euro. L’écroulement de l’euro pose un casse-tête supplémentaire à la BCE, car il aggrave les pressions inflationnistes de la zone économique en augmentant le coût des importations, notamment celui de l’énergie, principalement libellé en USD.

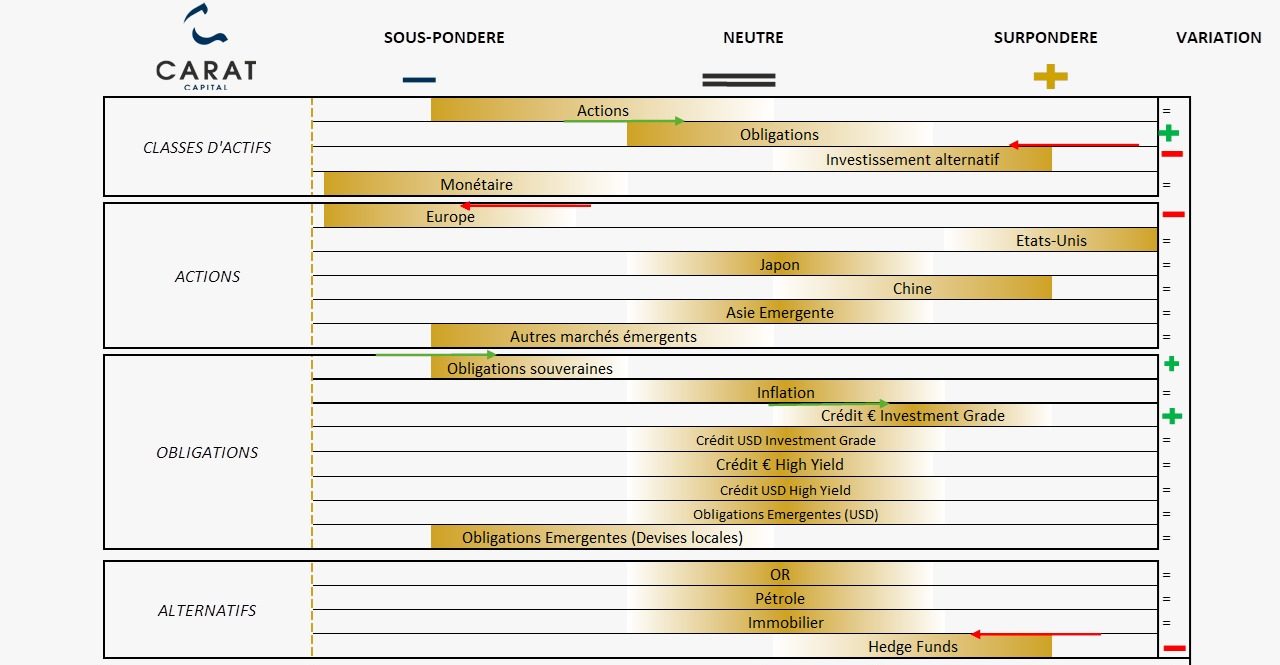

Convictions de Carat Capital pour le T4 2022

Les marchés actions ont été très volatiles au cours des derniers mois. Après une hausse conséquente des actifs risqués de mi-juin jusqu’à mi-août. La deuxième quinzaine d’août a été plus compliquée, effaçant de moitié sa performance sur la période. En cause, les inquiétudes toujours plus grandissantes d’une récession tant aux Etats-Unis qu’en Europe, et donc la dissipation d’un scénario de « soft landing ». Celui-ci misait sur un ralentissement du ton agressif des principaux banquiers centraux.

Au cours du mois d’août, le Nasdaq 100 et le S&P 500 sont en baisse de respectivement -5.22% et -4.24%, reculant ainsi de près de -24.80% et -17% depuis le début de l’année. L’Europe a suivi la même trajectoire. Le DAX et le CAC 40 ont perdu près de -5% au cours du mois et sont en baisse de -19% et -14%% respectivement depuis le début de l’année. Enfin, concernant les styles, les valeurs cycliques dites « value » globales ont surperformé les valeurs de croissance, reculant de -3.08% contre -5.28% respectivement.

Au niveau macroéconomique, l’inflation reste à des niveaux extrêmement élevés tant aux Etats-Unis qu’en Europe. Aux Etats-Unis, les données pour août 2022 montre une augmentation de l’inflation de 8.3% sur un an, chiffre en légère baisse de 0.2% par rapport au mois de juillet. Hors alimentation et énergie, qui ont tous deux fortement progressé au cours du mois, l’inflation sous-jacente a encore augmenté de 6,2%, en ligne avec les attentes mais au plus haut depuis août 1981. L’essence, la nourriture et le logement ont été les principaux contributeurs à la hausse de l’indice. En tout état de cause, quand bien même la dynamique de l’emploi reste forte aux Etats-Unis (quasi-situation de plein emploi), la croissance des salaires (l’inflation salariale) ne compense toujours pas l’augmentation du coût de la vie pour les Américains. Ainsi, la mission principale pour Jerome Powell est et reste le retour à la stabilité des prix et donc poursuivre sa politique de hausses de taux. La croissance économique s’est contractée au cours des deux trimestres derniers, plaçant naturellement les Etats-Unis en récession dite « technique ». Ces éléments conduisent à une inversion de la courbe des taux : de 2 ans étant à près de 3.50% et le 10 ans à 3.27%.

En zone euro, l’indice des prix à la consommation ressort en hausse de 9,1% en août sur un an, un chiffre inchangé par rapport à la première estimation, après 8,6% en juillet. Il s’agit du plus haut niveau d’inflation historique depuis l’existence de la monnaie unique. La BCE qui était en retard en comparaison des autres principales banques centrales a décidé d’une nouvelle hausse de taux de 0.75% lors de sa réunion du 8 septembre : une première dans l’histoire de l’euro. Elle efface ainsi une décennie de taux nuls voire négatifs. Ces mesures interviennent à un moment où la croissance s’essouffle et où de graves inquiétudes concernant la sécurité énergétique pèsent sur l’Europe continentale. Le risque est que la BCE soit contrainte de poursuivre ses hausses dans une économie ralentie. Le vieux continent est pris en étau et pâtit largement de la situation énergétique et de l’inflation importée qui en découle, la faiblesse de l’euro accentuant cette situation. L’euro a connu un léger regain de volatilité à la suite de la hausse de la BCE, mais la monnaie unique est restée sous pression par rapport à certaines devises, notamment le dollar américain. Pour rappel, l’euro est en baisse de -11.3% contre le dollar USD depuis le début de l’année.

Enfin, les indicateurs en Chine restent mitigés : le commerce extérieur d’août confirme le ralentissement et déçoit les attentes. Les exportations progressent de 7,1% en glissement annuel en août après +18% en juillet. Les importations sont quasi inchangées, en hausse de +0,3% sur un an après +2,3% en juillet. D’autres confinements ont vu le jour, notamment à Shenzhen, centre majeur de production et de technologie en Chine.

Dans ce contexte, nous privilégions la prudence sur les marchés actions et conservons une exposition à sous pondérer.

Au sein des actions, nous privilégions les actions américaines au détriment des actions européennes que nous avons passées à très sous pondérer.

Cependant nous souhaitons saisir de nouvelles opportunités sur les obligations, et tout particulièrement sur les obligations d’entreprise. La prime de risque sur le marché actions n’est plus aussi avantageuse que durant les 3 dernières années. De manière générale, les profils crédits des émetteurs sont de meilleure qualité qu’il y a deux ans : on constate une amélioration des bilans, des taux d’endettement des entreprises qui reviennent sur les niveaux de 2018, et les niveaux de défauts n’ont jamais été aussi bas. Ce qui a pour effet d’améliorer sensiblement le profil de crédit de nombreux émetteurs. Les spreads de crédit sont redevenus très intéressant tant sur la partie investment grade que sur le compartiment plus risqué high yield. Les rendements à maturité sont tels que même avec des instruments à duration plus longue, nous pensons que ce risque peut-être largement compensé suivant les instruments utilisés. Ainsi nous utilisons deux briques pour revenir sur cette classe d’actifs. Au sein de notre gestion, nous finançons cette nouvelle allocation obligataire par un allègement des hedge funds dans une même logique de couple opportunité / risque.

Enfin, en termes de style de gestion, nous renforçons nos convictions sur les valeurs de croissance, à prix raisonnable, dont la récurrence de leurs revenus, leurs business modèles et leur génération de bénéfices nous donnent plus de visibilité dans un environnement incertain. Celles-ci nous semblent moins en danger que les valeurs cycliques, plus sensibles aux conditions macroéconomiques.