Convictions

par Yohann Derbyshire et Camille Magdelaine

Pas de coupure en bourse ! Le premier trimestre de 2024 s’inscrit dans la continuité de la fin d’année 2023 marquée par l’euphorie des investisseurs. Cette euphorie a été stimulée par plusieurs facteurs :

- Les entreprises continuent d’afficher des performances solides, notamment dans le secteur technologique où la demande pour le développement de l’intelligence artificielle stimule une croissance soutenue. Cependant, on observe des disparités régionales, avec une nette surperformance des sociétés américaines par rapport à leurs homologues européennes en termes de croissance.

- Les économies affichent une croissance et une résilience notables : les États-Unis demeurent solides, et même la Zone Euro, qui avait suscité des craintes de récession, montre des indicateurs économiques encourageants.

- Les perspectives d’inflation restent à la baisse et favorisent une anticipation des investisseurs vers des baisses de taux. Elles seront, comme prévu par notre équipe dans nos derniers bulletins, moins importantes que ce que prévoyait le marché fin 2023, mais elles seront sûrement au nombre de 3 pour la FED et la BCE cette année. En mars, la Banque Nationale Suisse a d’ailleurs devancé les autres banques centrales des pays développés en réduisant d’un quart de point ses taux directeurs.

La performance des marchés reste remarquablement positive depuis le début de l’année, et cette tendance est enfin plus uniforme entre les différents secteurs. Les valeurs technologiques ne monopolisent plus la hausse sur les marchés ; d’autres secteurs comme la santé ou des segments plus cycliques du marché retrouvent également de la vigueur, bénéficiant des perspectives économiques en amélioration.

Dans l’ensemble, la volatilité des marchés actions reste très basse, reflétant la confiance des investisseurs dans l’évolution des marchés financiers.

Malgré cette excellente performance, notre vision des marchés actions américains et européens demeure constructive pour plusieurs raisons :

- Aux États-Unis, la croissance soutenue est alimentée par une économie axée sur la technologie, une mégatendance actuelle qui atténue les effets de cycle. Ainsi, la récente hausse des marchés semble solide, n’étant pas basée seulement sur une croissance des multiples de valorisation mais sur une amélioration des fondamentaux.

- En Europe, où les marchés sont plus cycliques par nature, une amélioration de l’économie européenne pourrait bénéficier à ces marchés. De plus, leurs valorisations actuelles sont inférieures à leur moyenne à long terme.

Malgré le flot de bonnes nouvelles, certaines régions demeurent en difficulté, notamment la Chine qui peine à attirer de nouveaux flux d’investissement. Bien que les valorisations dans la région soient basses, le niveau élevé de la dette des entreprises, supérieur à 200% du PIB, entrave toute action significative du gouvernement pour stimuler l’économie. Dans ce contexte, il convient donc de faire preuve de patience. Dans cette optique, nous maintenons notre décision de ne pas accroître nos positions dans cette zone.

Sur le marché obligataire, grâce à la robustesse des économies, les primes de risque ont poursuivi leur baisse, reflétant la confiance des investisseurs. Toutefois, en début d’année, nous avons estimé que les anticipations de baisse de taux pour 2024 étaient précipitées et excessives. Nous anticipions donc de la volatilité sur les taux d’intérêt en ce début d’année. En effet, le marché a été instable et les attentes de réduction des taux ont été révisées à la baisse par les investisseurs, entraînant une hausse générale des taux qui a affecté négativement le segment obligataire. Cette situation a renforcé notre conviction d’accroître nos positions dans ce segment avant toute baisse de taux attendue plutôt au second semestre, tant aux États-Unis qu’en Zone Euro.

Par ailleurs, la diminution de la corrélation entre les marchés actions et obligataires renforce la pertinence des portefeuilles diversifiés.

Au cours des prochains trimestres, nous estimons que l’attrait de l’investissement en obligations pourrait commencer à s’estomper progressivement à mesure que les taux baisseront. Sur les marchés actions, nous pourrions assister à un regain de volatilité, potentiellement dû à plusieurs facteurs :

- Des données sur l’inflation inférieures aux attentes, remettant en question la perspective des baisses de taux.

- Des résultats d’entreprise attendus pour avril-mai seraient susceptibles d’être en deçà des prévisions, mettant en doute la croissance, notamment dans le domaine de l’intelligence artificielle.

- Un accroissement des tensions géopolitiques supplémentaires au Moyen-Orient, à Taïwan et en Ukraine

- Des problèmes supplémentaires en provenance de Chine

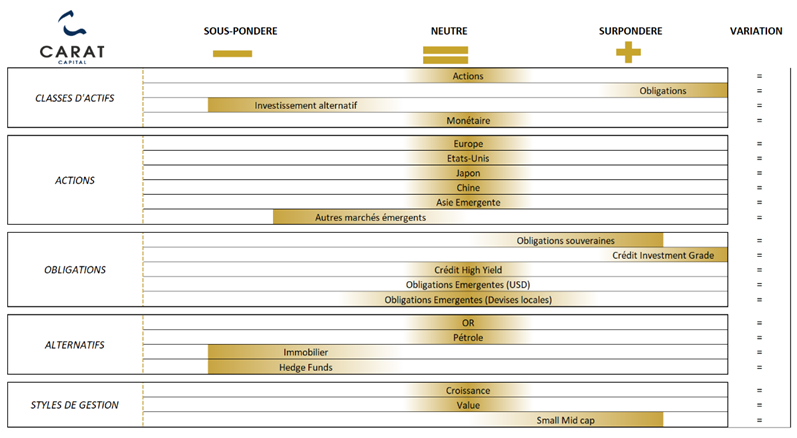

Positionnement stratégique :

La gestion passive devient-elle active ?

par Yohann Derbyshire

Les Exchange-Traded Funds (ETFs) sont devenus des outils indispensables dans le domaine de l’investissement, attirant une popularité croissante grâce à leur structure de fonds négociés en bourse. Cette structure offre une liquidité améliorée, des frais de gestion réduits et une diversification instantanée. Historiquement, les ETFs ont principalement suivi des indices, fournissant une exposition passive à des marchés entiers. Toutefois, une nouvelle catégorie d’ETFs, les ETFs de gestion active, commence à émerger.

Ces dernières années, des géants de la gestion d’actifs tels que iShares (Blackrock) ou VanEck ont développé un type de produit hybride entre gestion active et gestion passive en utilisant la structure des ETFs. La croissance des ETFs actifs a été bien plus significative récemment que celle des ETFs passifs classiques, selon le Global Fund Flow Report de Morningstar (37% contre 8%). Bien que ces ETFs actifs soient principalement concentrés aux États-Unis, leur présence en Europe gagne en importance.

Les ETFs de gestion active adoptent une approche différente en matière de construction de portefeuille. Contrairement aux ETFs passifs, qui se contentent de suivre un indice, les gestionnaires d’ETFs actifs ont la liberté de sélectionner et de pondérer les titres de leur portefeuille de manière dynamique. Cette gestion active vise à surpasser les rendements des indices de référence en exploitant les inefficiences du marché et en réagissant aux conditions changeantes.

Ainsi, avant d’investir dans un ETF actif, l’investisseur doit procéder à une analyse approfondie. Cela inclut l’évaluation du producteur de l’ETF (sa solidité et son expertise en gestion d’ETFs), l’examen de ses coûts, mais surtout la compréhension des caractéristiques spécifiques telles que les sous-jacents, les styles de gestion, les gestionnaires et les risques associés. Comparativement à la gestion passive, l’analyse d’un ETF actif est plus complexe.

Mais quelle différence par rapport à un fonds de placement ?

Bien que l’ETF soit souvent associé à une gestion passive, il ne s’agit en réalité que d’un véhicule pour gérer un fonds, qu’il soit passif ou actif.

Dans le cas des ETFs actifs, leur structure est généralement moins coûteuse que celle d’un fonds actif traditionnel tel qu’une SICAV. Ils offrent également une liquidité élevée, étant cotés en continu comme des actions classiques, et une transparence accrue, fournissant quotidiennement l’ensemble de leurs positions, contrairement aux fonds traditionnels qui présentent souvent un décalage de plusieurs mois dans la divulgation de leurs positions.

Cependant, elles offrent le plus souvent un peu moins de flexibilité dans la gestion afin de ne pas faire augmenter de beaucoup les frais. Elles offrent généralement beaucoup moins d’écart par rapport à un indice de marché.

Le rachat d’actions : Motivations, Impacts et Débats

par Camille Magdelaine

Qu’est-ce qu’un rachat d’actions ?

Le rachat d’actions est une pratique financière à l’initiative de l’entreprise par laquelle elle achète ses propres actions sur le marché ou directement auprès de ses actionnaires. Ce phénomène, initialement répandu aux Etats-Unis, est de plus en plus important en Europe : parmi les entreprises du CAC 40, plus de la moitié ont effectué des rachats d’actions dépassant les 100 millions d’euros et sept entreprises ont réalisé des rachats excédant 1 milliard d’euros comme TotalEnergies, BNP Paribas ou encore LVMH.

Si la croissance des bénéfices est essentielle pour créer de la valeur et stimuler l’appréciation du cours d’une entreprise, le versement de dividendes et le rachat d’actions (bien que moins évident) sont également des moyens puissants d’accroître la rentabilité pour les actionnaires : La part des rachats d’actions dans le rendement total des actions s’établit à plus de 30 % en Europe et près de 60% aux Etat-Unis sur les actionnaires au sein du S&P 500 en 2023.

A l’issue du rachat, deux principales issues sont envisagées :

- L’entreprise peut annuler ces actions, et donc les supprimer.

- Les actions rachetées peuvent être utilisées pour récompenser les dirigeants ou les employés, par exemple dans le cadre d’un plan d’actionnariat salarié via des stock-options.

Cette opération est réglementée par les autorités de régulation des marchés financiers, comme l’AMF en France, pour prévenir toute manipulation du cours et protéger les intérêts des actionnaires.

Pour financer cette opération, les entreprises utilisent généralement leur trésorerie, mais dans un contexte de taux d’intérêt bas, certaines optent pour un emprunt à faible coût.

Quel est l’intérêt pour l’entreprise ?

Plusieurs raisons peuvent motiver une telle opération :

- Optimisation de la structure financière : Réduire les actions en circulation rééquilibre le capital et favorise l’endettement, ce qui offre une meilleure rentabilité pour les actionnaires et attire les investisseurs.

- Renforcement du contrôle : Les actionnaires majoritaires augmentent leur part relative, limitant ainsi les acquisitions par d’autres actionnaires grâce à un nombre réduit d’actions et à des prix potentiellement plus élevés.

- Redistribution de la richesse : Le rachat d’actions permet à l’entreprise d’offrir aux actionnaires une opportunité de vendre leurs actions à un prix avantageux, favorisant une redistribution de richesse grâce à des avantages fiscaux sur les plus-values.

Quel est l’impact pour les actionnaires ?

La procédure la plus courante est la destruction de ces actions. Dans ce cas, cette procédure a un effet relutif car le nombre d’actions en circulation diminue.

Cette opération a généralement un impact positif pour les actionnaires et notamment sur les points suivants :

- Cela entraîne mécaniquement une augmentation du bénéfice par action (BPA), rendant l’action plus attrayante pour les investisseurs.

- La réduction de l’offre d’actions disponibles sur le marché, combinée à une demande stable pour les actions de l’entreprise peut entraîner une augmentation du cours.

- En diminuant le nombre d’actions disponibles, l’entreprise réduit le nombre d’actions éligibles aux dividendes. Cela peut entraîner une augmentation potentielle des dividendes par action, car les bénéfices futurs de l’entreprise seront répartis entre un nombre plus restreint d’actions.

Quel est l’impact sur les marchés ?

L’impact est généralement positif sur les marchés, mais il reste difficilement quantifiable et peut varier d’une situation à l’autre. Si cela envoie des signaux positifs quant à la confiance de l’entreprise dans son activité, le marché peut également interpréter cette opération comme un manque d’opportunité d’investissement. En effet, le recours aux liquidités de l’entreprise ou à l’endettement pour effectuer un rachat d’actions peut être perçu comme un renoncement ou un manque de projets d’investissement ou de développement pour l’activité de l’entreprise. TotalEnergies a ainsi vu son bénéfice net par action être majoré de 10 % par rapport à ce qu’il aurait dû être en 2023 si des actions n’avaient pas été supprimées au cours des trois dernières années. Le nombre d’actions est passé de 2,63 à 2,39 milliards, si bien que son PER 2023 ressort à 7 fois et non pas à 7,7 fois. Mais en réalité, l’impact n’est pas de 10 % sur le cours de Bourse car il faudrait intégrer le fait que cet argent, alloué au rachat des actions en vue de les annuler, aurait pu être utilisé dans d’autres projets capables de générer des profits : acquisitions d’entreprises, investissements industriels ou placements financiers…

Par ailleurs, au regard de l’augmentation récente des rachats d’actions, des législateurs ont proposé des mesures visant à restreindre cette procédure ou l’orienter vers une redistribution auprès des salariés. Certains estiment que ces pratiques pourraient représenter un frein pour le financement de l’économie réelle.